La Unión Europea a través la Comisión Europea ha propuesto una nueva normativa que impedirá el fraude fiscal del IVA en las entregas intracomunitarias, también llamado fraude carrusel. La propuesta de modificación de la Directiva 2006/112/CE fue publicada el 21/12/2016. La normativa está en su fase final, en estudio por parte del ECOFIN (Organismo que reúne a los ministros de Economía de los Estados miembros). La ley permitirá la utilización de un instrumento para combatir el fraude carrusel. Los Estados miembros podrán aplicar este sistema como lucha contra el fraude hasta el 30 de junio de 2022

El motivo de esta normativa es que los servicios técnicos de Bruselas han detectado un fraude fiscal intracomunitario de 50.000 millones de euros mediante sociedades pantalla. Han optado por invertir la carga de la prueba en el caso de las entregas superiores a 10.000 euros. Es decir, se podrá disponer que el deudor del IVA sea el sujeto pasivo destinatario de las entregas de bienes y las prestaciones de servicios por encima de un umbral de 10.000 euros por factura.

Normalmente, la empresa que entrega el bien está exenta de IVA en estas operaciones, por lo que es el último comprador de la mercancía el que finalmente está obligado a pagarlo. Ahora bien, una vez la factura está en su poder, el comprador final se puede deducir el IVA. Muchas compañías utilizan el fraude carrusel (ver sección SABER MÁS), que consiste en interponer sociedades pantalla cuya única finalidad es no abonar a las autoridades tributarias el IVA percibido del cliente. Además, los mismos bienes pueden ser incluidos de nuevo en varias entregas intracomunitarias de bienes exentas.

Para poder aplicar esta inversión de la carga en un estado miembro de la UE, la directiva establece estas normas:

- Debe aplicarse a todas las entregas de bienes y prestaciones de servicios. Es decir, se aplica con carácter general (hasta ahora, esta medida se podía aplicar en determinadas operaciones, como las entregas de oro).

- Se ha de aplicar en operaciones con importe superior a 10.000 euros.

Y el estado que lo aplique debe cumplir estos requisitos:

- Déficit recaudatorio en materia de IVA de al menos 5 puntos porcentuales respecto a este impuesto.

- Registro de un fraude en cascada de más de un 25% de su déficit recaudatorio en materia de IVA.

- Comprobación de que otros métodos de control han sido ineficaces para combatirlo.

La directiva establece también una cláusula de salvaguarda para que la Comisión Europea pueda revocar, sin efecto retroactivo, su aplicación.

Gextor Contabilidad estará preparado para que, si se aplica en España esta normativa pronto, funcione esta modificación en las operaciones intracomunitarias.

Para saber más de… EL FRAUDE CARRUSEL

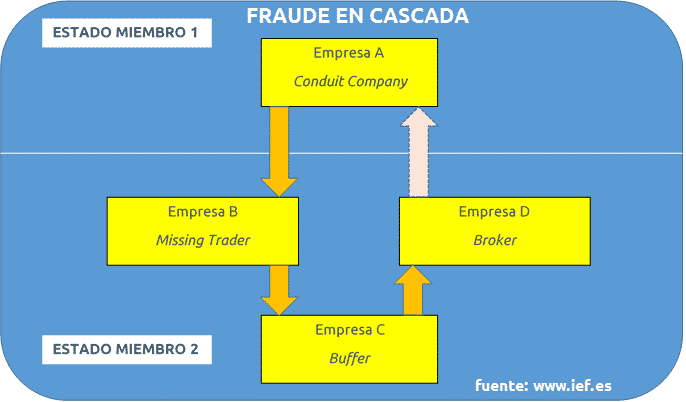

Según el Instituto de Estudios Fiscales, este fraude fiscal se trata de interponer al menos dos sociedades en una operación intracomunitaria para beneficiarse de la exención del IVA intracomunitario y reclamar el IVA a costa de Hacienda.

- La empresa A (Conduit Company), radicada en el estado miembro 1 (fuera de territorio español, por ejemplo) realiza una entrega intracomunitaria, exenta de IVA.

- La empresa B (Missing Trader o “trucha” en argot español) realiza la adquisición intracomunitaria del bien o servicio, se autorrepercute el IVA y se lo deduce. Hasta aquí ninguna empresa ha pagado IVA.

- La empresa B realiza la venta a una empresa C, a la que le repercute el IVA. Tras realizar la venta y cobrarla no declara el IVA ni lo ingresa y desaparece (la “trucha” se ha escapado).

- La empresa C (Buffer) ha pagado el IVA que le ha sido repercutido luego tiene derecho a deducírselo cara a Hacienda. Se deduce por tanto un IVA que Hacienda no ha ingresado

- Finalmente la empresa D (Broker) compra la mercancía o adquiere el servicio. Como las empresas A, B y C se han deducido un IVA que no han pagado, pueden ofrecer el producto más barato. La empresa D puede estar fuera de la trama y simplemente comprar a ese precio más barato.

- Otra variante es que esa empresa siga dentro del “carrusel” y realice de nuevo una entrega intracomunitaria (exenta) a la empresa A. De este modo la mercancía se habrá movido sin pagar IVA pero la empresa C se lo habrá deducido, vaciando los fondos de la Agencia Tributaria.

Al invertir la carga del IVA, esta medida impide que se pueda repercutir el IVA sin ingresarlo, por lo que combate eficazmente el fraude carrusel.