¿Cómo presentar la Declaración de la Renta 2023 con Renta WEB?

Ya ha llegado la campaña de la Declaración de la Renta 2023. Desde el día 3 de abril ya se puede presentar de manera telemática por la Web. En el caso de querer hacerlo a través de una llamada telefónica o de manera presencial, los plazos de solicitud de cita comienzan un poco después, a partir del 29 de abril y el 29 de mayo, respectivamente. Una vez solicitada la cita, el plazo para presentar la Declaración de la Renta comienza el 7 de mayo (telefónica) o el 3 de junio (presencial). La campaña finalizará el día 1 de julio. A continuación, te explicamos tanto los procesos como las obligaciones para realizar cómodamente la Declaración de la Renta 2023 con Renta WEB.

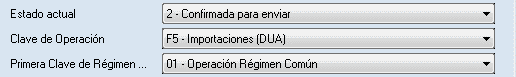

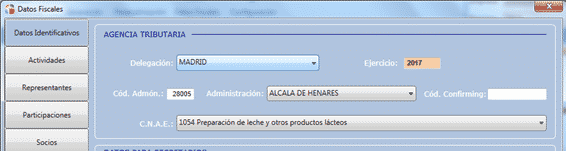

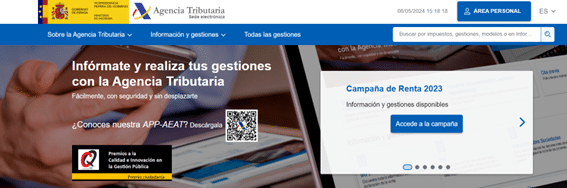

Para realizar la Declaración de la Renta, lo primero será acceder a la página principal de la sede virtual de la agencia tributaria, de manera que veremos el siguiente apartado:

VALIDACIÓN PARA ACCEDER A RENTA 2023 CON RENTA WEB

Y haciendo clic en “Accede a la campaña”, pasaremos a realizar la VALIDACIÓN, que puede ser llevada a cabo de estas tres formas:

- cl@ve PIN.

- Número de referencia.

- Certificado digital.

Tanto para la cl@ve PIN como para el número de referencia, es necesario tener listo el DNI porque nos pedirá tanto el número como su fecha de caducidad. Seguido de esto, puedes registrarte en el sistema cl@ve, u obtener un número de referencia mediante la casilla 505 de la declaración de 2023.

Con respecto al sistema cl@ve, además de estar dado de alta, es necesario tener instalada la App para que el sistema facilite un PIN. Si no se desea tener instalada la App, también se puede solicitar el envío de un mensaje al móvil:

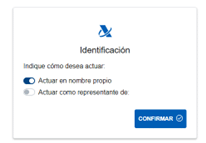

Entonces se accede al sistema, que nos preguntará si queremos actuar en nombre propio o como representante:

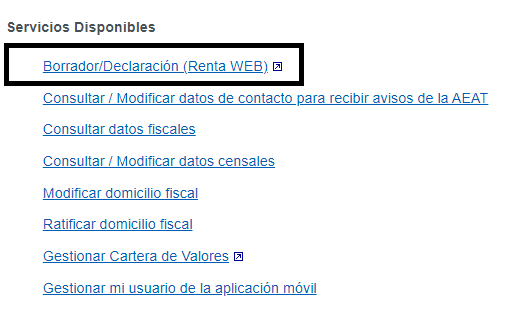

Y tendremos a nuestra disposición distintos servicios, el primero de los cuales nos permitirá acceder al borrador. También tenemos otras opciones como consultar o modificar datos fiscales o censales, o los datos de contacto o usuario de la App.

Aunque disponer de instrucciones que explican de manera amena cómo realizar los pasos procedentes para llevar a cabo este trámite es algo muy útil, también existen videotutoriales que explican, igualmente, paso a paso, cómo hacer la Declaración de la Renta 2023 con Renta WEB, para que el proceso resulte más fácil y ameno. Consulta los videotutoriales aquí.

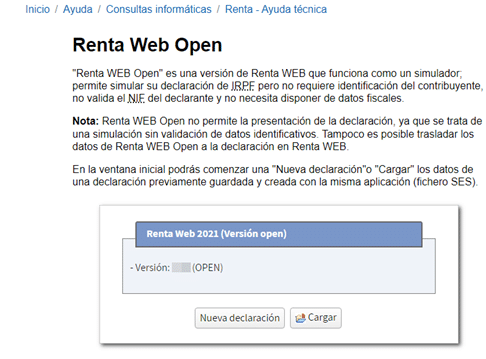

Otra opción de la que disponemos es la página de Renta Web Open, que funciona como un simulador para realizar una declaración ficticia, en el que habrá que registrar manualmente todos los datos. Es decir, no recupera los datos del contribuyente, como si ocurrirá en la declaración oficial.

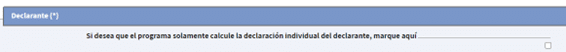

Un punto importante a tener en cuenta es que, si el contribuyente está casado, puede decidir realizar la declaración de manera conjunta o individual, y esto quedará reflejado en la siguiente casilla, que habrá que marcar o no marcar según sea el caso:

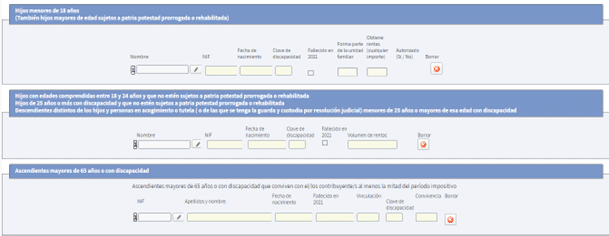

Además, si el contribuyente tiene hijos, mayores o menores de edad, o ascendientes mayores de 65 años, se dejará indicado en los siguientes apartados:

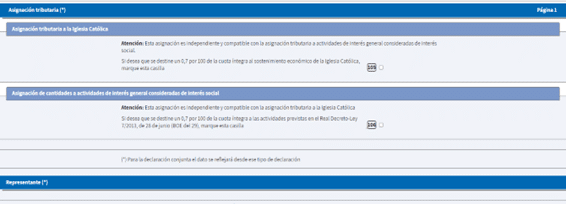

También es necesario indicar la asignación tributaria, para lo que dispondremos de varias alternativas:

1) Asignación a la Iglesia Católica.

2) Actividades previstas en el Decreto-ley 7/2013.

3) Ambas opciones.

4) Ningunas de ellas.

Si la declaración de la Renta 2023 con Renta WEB no la presentara el propio interesado, el representante legal que la estuviera rellenando en su lugar deberá indicar sus datos:

DECLARACIÓN DE LA RENTA 2023

Después de esto, se procede a la DECLARACIÓN propiamente dicha, segmentada en apartados que van desde la A a la O.

Nombrando los más importantes:

A- Rendimientos de trabajo

B- Rendimientos de capital mobiliario

C- Regímenes especiales (algunos, no todos):

- Rendimientos de capital y actividades económicas y ganancias y pérdidas patrimoniales

- Inmuebles arrendados o cedidos a terceros por entidades en régimen de atribución de rentas

- Rentas en el régimen de transparencia fiscal internacional

F1- Ganancias y pérdidas patrimoniales que se deriven de la transmisión de elementos patrimoniales (juegos, rifas, concursos y otras opciones)

F2- Ganancias y pérdidas patrimoniales derivadas de la transmisión de elementos patrimoniales (integrables en la base imponible de ahorro)

F3- Ganancias y pérdidas patrimoniales derivadas de la transmisión de elementos patrimoniales (integrables en la base imponible general)

I- Reducciones de la Base Imponible

K- Adecuación del Impuesto a las circunstancias personales y familiares: Mínimo Personal y Familiar

M- Cálculo del Impuesto y Resultado de la Declaración.

O- Regularización (ya sea mediante declaración Complementaria o mediante Rectificación de la Declaración)

DEDUCCIONES

Otra cuestión muy importante que se ha de tener en cuenta es la de las DEDUCCIONES. Aquí se recogen aquellas deducciones que se pueden hacer de la declaración a nivel estatal:

- Deducción por alquiler de vivienda habitual: sólo para los contratos que sigan en vigor cuando se presente la Declaración de la Renta 2023 y cuya firma se haya producido antes del 1 de enero de 2015.

- Deducción por inversión en vivienda habitual: si la vivienda fue adquirida antes del 31 de diciembre de 2012, se puede deducir hasta el 15% de los gastos.

- Deducción por inversiones en empresas de nueva o reciente creación: la base máxima que se permite es de 50.000€, y los contribuyentes podrán deducir el 20% de las cantidades desembolsadas en el periodo por suscribir acciones o participaciones en este tupo de empresas.

- Deducción por maternidad: en casos de tener gastos de custodia en guardería o centros de educación infantil autorizados, siempre que el hijo tenga menos de 3 años.

- Deducción por familia numerosa, ascendiente con dos hijos o por personas con discapacidad a cargo: hasta 600€ al año por cada uno de los hijos de la familia numerosa y excedan del número mínimo requerido de hijos.

- Deducción por donativos y otras aportaciones: El porcentaje de la deducción es de un 80% para los primeros 150 euros y del 35% para el resto de la aportación, salvo que el contribuyente haya donado un importe igual o superior a esa misma entidad los dos años anteriores, en cuyo caso, el porcentaje deducido que exceda de los primeros 150€ será del 40%.

- Deducción por doble imposición internacional: los contribuyentes con acciones extranjeras que den derechos a dividendos pueden marcar la casilla 588 de la declaración para que no haya una doble retención, tanto en España como en el país en el que se hayan emitido las acciones.

Además de las deducciones estatales, habrá que sumar las deducciones correspondientes de cada Comunidad Autónoma, que puedes consultar aquí.

LIQUIDACIÓN DE LA DECLARACIÓN

Una vez que ya hemos aplicado todas las deducciones posibles, , lo último que falta es la LIQUIDACIÓN de la declaración, que puede dar un resultado a devolver o a ingresar. En el caso de que salga a devolver, se precisará también el IBAN para ingresar la devolución.

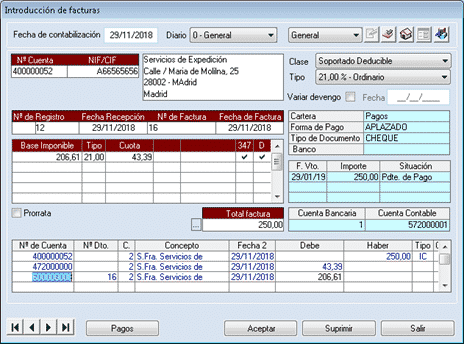

Lo primero que hay que hacer es comprobar que toda la información sea correcta, en este caso:

- Datos personales: Estado civil, si la declaración es conjunta o individual, hijos o ascendientes, y comunidad autónoma de residencia.

- Resumen de datos fiscales. Aquí se ve la información de:

- Domicilio fiscal

- Rendimientos de trabajo

- Rendimientos de capital

- Información de inmuebles y rendimientos de estos

- Resumen de los datos por actividades que originan derecho a deducción

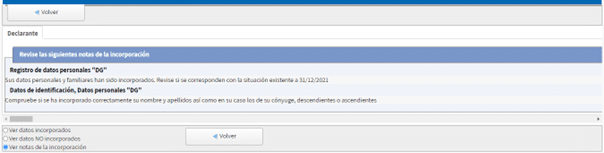

- Los datos incorporados y no incorporados. La Agencia Tributaria dispone de una cantidad de datos de antemano, de modo que nos dejará ver los que están incorporados y los que no han sido rellenados (en cuyo caso decidiremos si los incorporamos o no), además de las notas de incorporación:

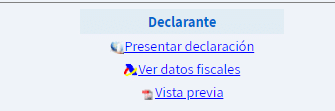

Tras haber revisado minuciosamente todos los datos, haciendo hincapié en los que permitan deducir una cantidad de la declaración, esta se puede presentar de manera telemática. Esto se puede hacer desde la ventana del resumen, o bien regresar a la ventana anterior y pulsar el botón “Presentar Declaración”.

Tras haberla presentado la declaración de la Renta 2023 con Renta WEB, podemos descargar un pdf que recoge la información del documento que hemos presentado (en este caso, modelo 100), que valdrá como justificante de que la declaración ha sido realizada y presentada: