La campaña Renta 2021 ha comenzado. Desde el 6 de abril, se ha abierto la presentación por Internet de las declaraciones de la Renta 2021 y Patrimonio 2021. La cita telefónica se demorará hasta el 5 de mayo (con solicitud de cita previa desde el 3 de mayo) y la presencial se demorará hasta junio. En cualquiera los casos, quedan más de dos meses hasta que venza el plazo, el 27 de junio en declaraciones con resultado a ingresar y el 30 de junio para las declaraciones con resultado a devolver. Te explicamos los plazos, obligaciones y procesos para que la presentación de la declaración de la Renta de 2021 no sea un quebradero de cabeza.

CONTENIDOS

Validación para acceder a Renta 2021

Declaración de la Renta 2021

Deducciones

Información adicional

Documento de ingreso o devolución

Demos cuenta de una constatación. En la campaña de la renta del año pasado, la fórmula elegida para la presentación de la renta fue por internet en el 92% de los casos. Esto quiere decir que la gran mayoría de la información que demandan los obligados tributarios es sobre cómo hacer la declaración online. Por tanto, nos ceñiremos en nuestras explicaciones a la presentación de la declaración por internet.

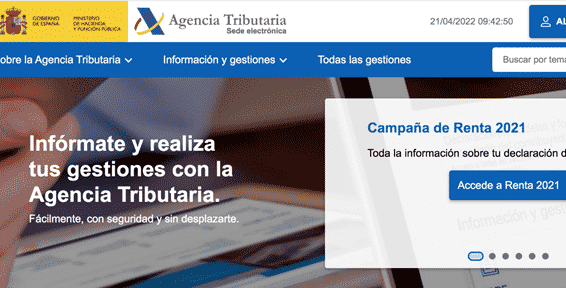

En primer lugar, accediendo a la página principal de la sede virtual de la agencia tributaria, nos encontramos directamente con este apartado:

VALIDACION PARA ACCEDER A RENTA 2021

Y clicando “Accede a Renta 2021”, entraremos a la validación, que se puede hacer de tres modos:

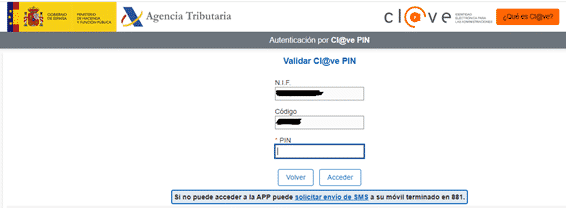

- cl@ve PIN,

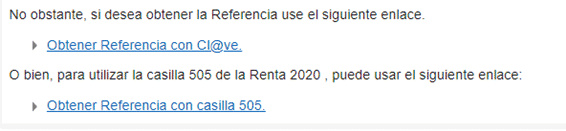

- número de referencia,

- bien un certificado digital.

Los dos primeros sistemas piden primero el número de DNI y la fecha de caducidad del mismo. Después, es necesario o bien registrarse en el sistema cl@ve, o bien obtener un número de referencia mediante la casilla 505 de la declaración de 2020.

Respecto al funcionamiento del sistema cl@ve, aparte de estar dado de alta en el mismo, es preciso tener instalada la App, de este modo el sistema facilitará un PIN. Si no se desea tener instalada la App, también se puede solicitar el envío de un mensaje al móvil.

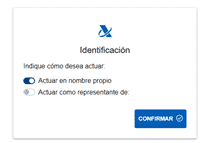

Entonces se accede al sistema, que nos preguntará si deseamos actuar en nombre propio o como representante:

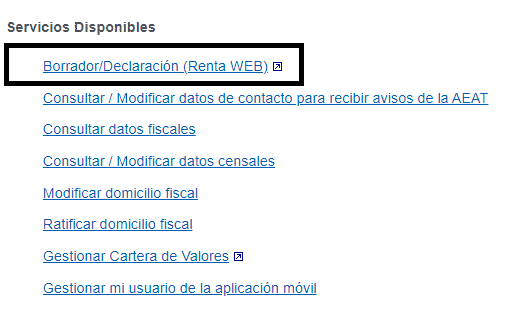

Y dispondremos de los siguientes servicios, el primero de los cuales nos permitirá acceder al borrador. También tenemos otras opciones como consultar o modificar datos fiscales o censales, los datos de contacto o usuario de la App.

También se puede acceder a las gestiones más importantes mediante este enlace.

Algo que ha mejorado sensiblemente con el tiempo, es la disponibilidad de vídeos tutoriales sobre cómo hacer la declaración online. Son vídeos cortos (de 2 o 3 minutos) que aclaran en poco tiempo el funcionamiento de Renta WEB y otros sistemas.

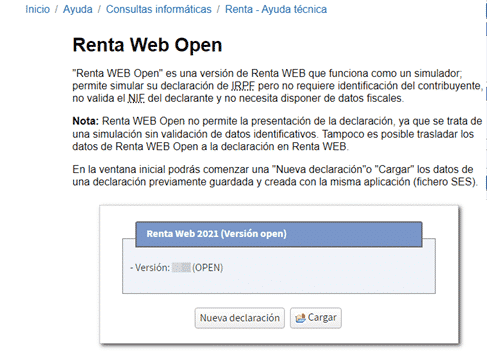

Otra opción interesante es Renta Web Open, un simulador de declaración que permite realizar una declaración ficticia, si bien tiene la desventaja de que, al no recuperar datos del contribuyente, obliga a meter todos los datos manualmente:

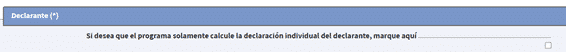

Una cosa importante, si el contribuyente se encuentra casado, es si decide hacer la declaración de forma individual o conjunta, para lo cual deberemos marcar o no la siguiente casilla:

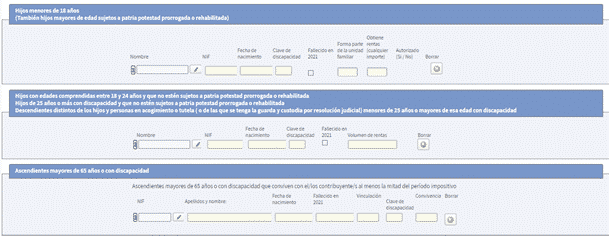

En caso de tener hijos menores o mayores de edad, o ascendientes mayores de 65 años, se indicará en los siguientes campos:

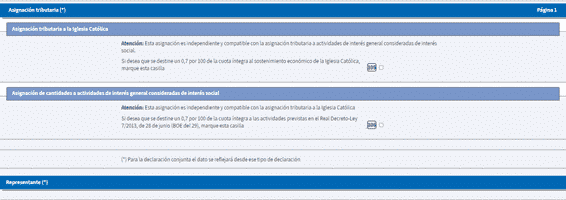

También se deberá indicar la asignación tributaria, para la cual tendremos tres opciones:

1) Asignación a la Iglesia Católica (marcamos la primera casilla).

2) Actividades previstas en el Decreto-ley 7/2013 (marcamos la segunda casilla).

3) Ambas opciones (marcamos las dos casillas).

4) Ningunas de ellas (no marcamos ninguna casilla).

En esta pantalla se indicarán también los datos del representante legal, en caso de que la declaración no la presente el propio interesado:

DECLARACIÓN DE LA RENTA 2021

A continuación, tendremos la parte de la declaración propiamente dicha, que se divide en apartados comprendidos entre A y O:

A- Rendimientos de trabajo

B- Rendimientos de capital mobiliario

C- Regímenes especiales:

- Rendimientos de capital y actividades económicas y ganancias y pérdidas patrimoniales

- Inmuebles arrendados o cedidos a terceros por entidades en régimen de atribución de rentas

- Imputaciones de agrupaciones de interés económico y UTEs

- Rentas en el régimen de transparencia fiscal internacional

- Rentas por cesión de derechos de imagen

- Rentas por participación en Instituciones de Inversión Colectiva constituidas en Paraísos Fiscales.

F1- Ganancias y pérdidas patrimoniales que se deriven de la transmisión de elementos patrimoniales (juegos, rifas, concursos y otras opciones)

F2- Ganancias y pérdidas patrimoniales derivadas de la transmisión de elementos patrimoniales (integrables en la base imponible de ahorro)

F3- Ganancias y pérdidas patrimoniales derivadas de la transmisión de elementos patrimoniales (integrables en la base imponible general)

F4- Ganancias y pérdidas patrimoniales por cambio de residencia fuera del territorio español.

G- Integración y compensación de las ganancias y pérdidas patrimoniales imputables a 2021

H- Base imponible General Base imponible del Ahorro

I- Reducciones de la Base Imponible

J- Base liquidable General y Base liquidable del ahorro

K- Adecuación del Impuesto a las circunstancias personales y familiares: Mínimo Personal y Familiar

L- Datos adicionales (Rentas exentas y anualidades por alimentos en favor de los hijos satisfechas por decisión judicial)

M- Cálculo del Impuesto y Resultado de la Declaración.

N- Importe del IRPF que corresponde a la CA de Residencia el contribuyente en 2021

O- Regularización (ya sea mediante declaración Complementaria o mediante Rectificación de la Declaración)

Hasta este punto, es normal que los datos volcados por la aplicación Renta 2021 coincidan con lo informado ya a la Agencia Tributaria, si se han ido notificando los rendimientos, ya sea de trabajo o capital, y todas aquellas ganancias y pérdidas patrimoniales por diversas circunstancias.

DEDUCCIONES

En este apartado, es importante que el contribuyente examine bien todas aquellas circunstancias que le permiten hacer deducciones en la declaración, ya sea a nivel estatal o las específicas de su comunidad autónoma. Las deducciones posibles son las siguientes:

- Inversión en vivienda habitual

- Inversión en empresas de nueva o reciente creación

- Alquiler de vivienda habitual

- Donativos y otras aportaciones

- Otras deducciones (inversiones o gastos de interés cultural o rentas obtenidas en Ceuta y Melilla

- Obras de mejora de la eficiencia energética de viviendas

- Reserva por Inversiones en Canarias

- Deducciones aplicables a unidades familiares formadas por residentes fiscales en Estados Miembros de la UE o Espacio Económico Europeo

- Deducción por incentivos y estímulos a la inversión empresarial

- Deducciones autonómicas: Se detallan las que hay por cada una de las CCAA. El contribuyente deberá examinar las que corresponden a la suya.

INFORMACIÓN ADICIONAL

En este apartado se ubicará la información adicional que debe declararse, o bien porque pertenece a ejercicios anteriores, o bien porque determinada regulación obliga a ello. La información adicional está constituida por los siguientes apartados:

- Intereses de los capitales invertidos den la adquisición o mejora de inmuebles y gastos de reparación o conservación de los mismos, pendientes de declarar en los ejercicios anteriores.

- Ganancias patrimoniales imputadas por cuartas partes

- Ganancias y pérdidas patrimoniales con precio aplazado pendientes de imputación en ejercicios futuros.

- Exención por reinversión de la ganancia patrimonial obtenida en 2021 por la transmisión de la vivienda habitual.

- Exención por reinversión en entidades de nueva o reciente creación (art. 38.2 de la Ley del Impuesto).

- Exención por reinversión en rentas vitalicias.

- Saldos negativos de ganancias y pérdidas patrimoniales pendientes de compensar en los ejercicios siguientes.

- Rendimientos de capital mobiliario negativos pendientes de compensar en los ejercicios siguientes.

- Aportaciones a sistemas de previsión social.

- Contribuciones empresariales a seguros colectivos de dependencia

- Aportaciones y patrimonios protegidos de personas con discapacidad

- Bases liquidables negativas pendientes de compensar de ejercicios anteriores

- Información adicional sobre gastos relacionados con bienes inmuebles arrendados (cumplimentación voluntaria)

DOCUMENTO DE INGRESO O DEVOLUCIÓN

El último paso es el momento de la verdad. Es la LIQUIDACIÓN de la declaración, con resultado A INGRESAR o A DEVOLVER. También debemos rellenar aquí el IBAN para ingresar la devolución, en el último caso.

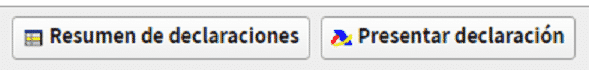

A partir de ahí tenemos dos opciones, revisar un resumen de toda la declaración, o bien presentarla:

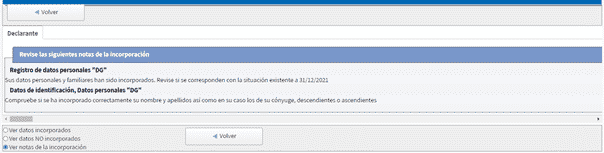

En el primer caso debemos chequear si es correcta la información de:

DATOS PERSONALES: Estado civil, si la declaración es individual o conjunta, hijos o ascendientes y comunidad autónoma de residencia

RESUMEN DE DATOS FISCALES. Aquí podemos ver la información de:

- Domicilio fiscal

- Rendimientos de trabajo

- Rendimientos de capital

- Información de inmuebles y rendimientos de estos

- Resumen de los datos por actividades que originan derecho a deducción

DATOS INCORPORADOS Y NO INCORPORADOS: Son datos de los que dispone la Agencia Tributaria, nos permite ver aquellos que se han incorporado y aquellos que no (en algunos casos podemos decidir si los incorporamos o si no los incorporamos a la declaración), así como las notas de incorporación:

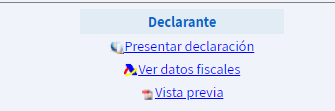

Una vez revisados todos los datos, especialmente aquellas situaciones que nos permitirían deducirnos alguna cantidad en algún apartado, podemos presentar telemáticamente la declaración (lo podemos hacer desde la misma ventana del resumen, o volver a la anterior y clicar el botón “Presentar Declaración)

Una vez presentada la declaración, el sistema nos permitirá descargarnos un documento con información de la presentación de la declaración (modelo 100), en pdf, que nos servirá como justificante de la presentación de la declaración: